匯流新聞網記者王佐銘/台北報導

美國強力升息,債券殖利率隨之大幅攀升,其中,新興市場美元投資等級債,甚至高達6.26%,絲毫不比股票、高股息商品、非投資等級債(俗稱的高收益債)遜色,在這波銀行危機之際,成為法人眼中的資金避風港。

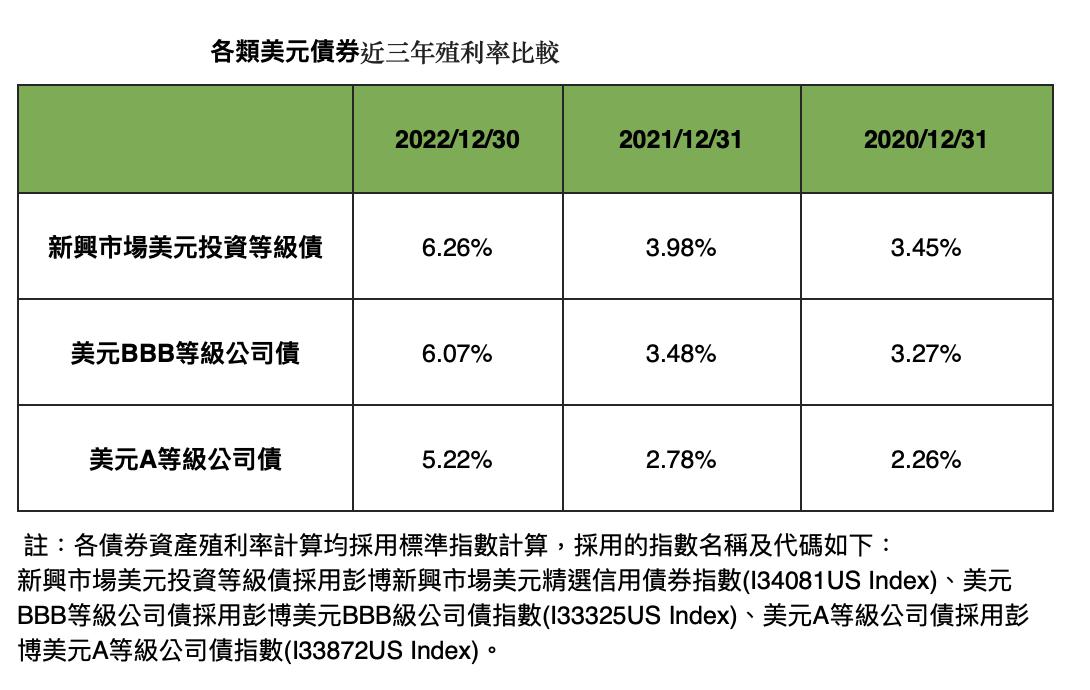

投信業者表示,以2022年為例,新興市場美元投資等級債,殖利率高達6.26%,勝過美元BBB等級公司債的6.07%、美元A等級公司債的5.22%,幾乎直追過往的高收益債,更吸引保守型投資人的是,投資等級債券的信用評等更高,投資風險相對更低。再以2021年與2020年為例,新興市場美元投資等級債的殖利率,分別為3.98%、3.45%,也同樣勝過美元BBB等級公司債、美元A等級公司債。

投信業者分析,配息vs.風險,是相對概念。簡單說,票息率要好,風險相對會比較高;若票息率低一些,例如投資等級債券,息率或許比不上高收益債,動不動7%至8%,但得到的是投資風險相對較低,對於想要保守型投資人來說,就是比較安全的債種。

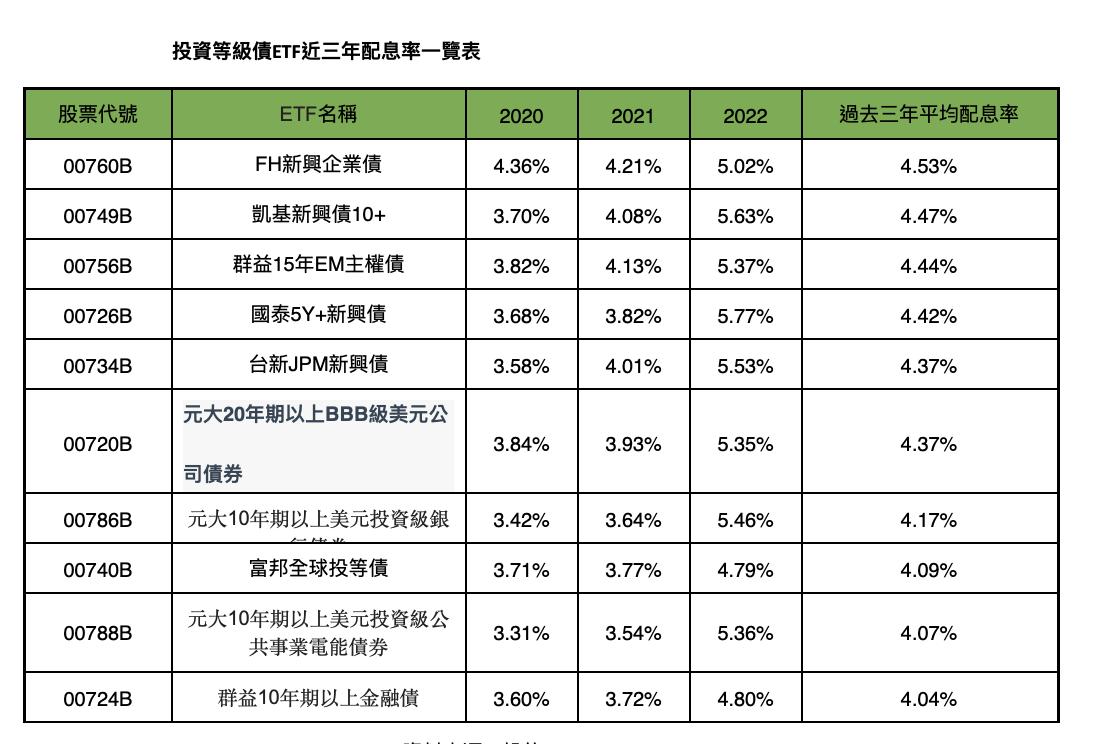

投信業者認為,目前新興市場投資等級債,票息率大概有5%左右,票息率算是不錯的,加上風險程度的考量,會比高收益債來得好。進一步檢視,市場上現有的投資等級債ETF,近三年的配息率,普遍平均都有4%以上,其中,FH新興市場企業債(00760B)4.53%居冠,其次是凱基新興債10+(00749B)的4.47%、群益15年EM主權債(00756B)的4.44%,熟悉債市的法人指出,這樣配息率都很不錯。去年,各檔債券ETF的配息率幾乎全面拉高,FH新興市場企業債(00760B)配息率升至5.02%,凱基新興債10+(00749B)達5.63%、群益15年EM主權債(00756B)為5.37%。

FH新興市場企業債(00760B)基金經理人許忠成分析,美國聯準會這波升息循環之後,配息率有不斷拉高的現象,以00760B為例,今年第一季配息率拉高至5.4%,第二季可能還會稍微更高一點,截至3月17日,殖利率已達6.35%。

許忠成指出,00760B採季配息機制,檢視去年1月以來,歷次配息至少有0.62元,年化配息率至少有4.1%,最近一次除息是在今年2月23日,配息金額提高到0.71元,是一年來最高的單次,年化報酬率拉高到5.4%,且在3/10已順利完成填息。另外,00760B過去4年平均配息率達4.6%,投資人可以穩定領息,如果想參與除息,下次除息交易日是5月18日,剛好接近美國聯準會5月開會討論利率政策,屆時會是投資人佈局的好時機點。

照片來源:復華投信、CNEWS資料照

更多匯流新聞網報導:

【文章轉載請註明出處】

延伸閱讀

投等債殖利率誰最高?00760B逾6%摘冠

- 2023-02-07

- 胡 照鑫

投資美股一檔搞定 復華美國標普500成長ETF掛牌上市

- 2023-04-25

- 許 哲綱

復華超越群雄 以10獎傳奇打造退休永續力

- 2023-04-18

- 王 佐銘